这是一年多以前关于深圳碳排放交易所交易数据的一些分析,作为一门经济学课程的作业。分析手段和解读难免肤浅,聊供自娱。

过去一年来,俄乌冲突以及随之而来的能源危机想必显著地冲击到了欧洲的碳排放权交易市场,后者又在全球碳排放权交易体系中具有举足轻重的地位,因此我也很好奇最新的碳排放市场情况。只是最近都没有时间和精力花在这件事情上面了。

摘要 碳排放权交易通过市场机制将温室气体排放的外部性内部化,促进经济主体的减排行为。国内碳排放权价格受到价值规律的影响,其影响因素按照供给和需求可分为排放权发放额度、绿色技术发展、传统和清洁能源价格、企业产量、国际碳价等方面,还受到市场调控机制的约束。以深圳排放权交易所为例,采用逐步回归法分析了碳排放权价格和成交量的需求端影响因素,发现国际石油价格和国内经济状况对价格和成交量均有显著正向影响,国内油价则有一定负向影响;国际碳排放权价格与国内价格存在正向关联。

1.碳排放权交易体系概述

1.1.碳减排背景

碳排放权交易是一种为控制全球温室气体排放所采用的市场机制。1997年12月由联合国气候变化框架公约参加国会议制定了《京都议定书》,规定了各国温室气体减排目标和减排方式。国家之间可以进行排放额度买卖的“排放权交易”,即难以完成削减任务的国家,可以花钱从超额完成任务的国家买进超出的额度1。《京都议定书》在国际的层面上提出了碳排放权交易的基础,并首次将温室气体排放权作为一种虚拟的资产进行交易。同一国家(或多国集团)内部的碳交易市场参与者是持有政府发放碳排配额的企业厂商。环境是一种具有外部性的公共商品,而通过碳交易市场机制则可以将其外部性内部化,提升经济主体碳减排的意愿,避免碳资源的流失2。

1.2.碳交易体系及价格影响因素

碳交易市场的基本运行原理是:国家制定二氧化碳排放限制额,然后分配给各个商业领域一定的排放许可;排放许可由一个政府权威机构分配,这些排放许可额度可以被出售,各国企业可以在一个公开的市场上进行排放许可交易。企业在进行碳排放交易时,碳排放边际成本较低的企业能够剩余一部分碳排放许可额度并用于交易,从而获得一定的收益;相反,碳排放边际成本较高的企业则不得不支付一部分费用去购买碳排放许可额度2。为了谋求利润最大化,耗能企业将尽力加强节能减排的能力,推动低碳技术和新能源的应用;环保和新能源企业可以在碳交易市场出售其固定的碳资产获利,从而获得行业竞争优势。

作为一种商品,碳排放权的价格(通常用每吨CO2排放的价格表示)受到价值规律的影响。市场中的供应方是设定碳排放配额的政府机构和碳排放许可额度盈余的企业,需求方是碳排放许可额度不足的耗能企业。影响碳排放权价格的供给因素主要为:

- 国际碳排放权配额。根据《京都议定书》,缔约方均获得一定量的碳排放权,该配额将直接影响国内排放权发放情况。

- 政府制定的排放权发放额度。由于难以准确预计排放量,且希望减少排放企业的压力,排放权额度往往会出现过度分配的问题,导致供给过多3。

- 绿色技术发展方。新能源企业和发展低碳技术的企业往往具有较低的碳排放量,或者具有固碳效用,故在交易市场中往往成为出售碳排放权的一方。

影响碳排放价格的需求因素主要为:

- 能源价格。传统能源和清洁能源之间存在替代关系,而碳排放权需求量则与传统能源需求量正相关(可视为互补商品)。因此,以石油为代表的传统能源市场价格越高,企业越倾向于使用清洁能源,由此带来更少的碳排放量,需求降低导致排放权价格下降。即传统能源价格与碳排放权价格负相关。反之,清洁能源价格越高,企业越倾向于使用传统能源,碳排放权需求量变大,价格上升3。

- 排放企业的产量。碳排放量和排放企业的产量之间存在正相关关系,产量越高,碳排放权的需求越大。对于水泥、发电、冶金等单位产量碳排高的产业,产量和碳排放权需求之间的正相关尤为强烈。

- 国际碳交易市场的排放权价格。在我国碳交易市场与国际接轨的大背景下,国际碳排放权需求也将影响我国碳排放权价格。例如,欧盟碳交易市场第一阶段的过度供给问题曾导致全球的碳交易市场几乎停滞3。

1.3.深圳碳排放权交易所的调控机制

为避免碳排放权价格剧烈波动带来的风险,碳交易市场往往设定有一系列调控机制和配套政策。深圳碳排放权交易所是我国第一个启动的试点碳排放权交易市场,为其他碳排放权交易试点和全国碳排放权交易体系的建立提供了有益经验和借鉴。

深圳碳排放权交易所通过配额总量调节规则4来控制碳排放权价格,例如预留相当于年度配额总量2%的配额用于价格暴涨时定价出售,以增加供应;在价格暴跌时从碳市场回购最高相当于碳市场有效流通配额数量10%的配额,以减少供应稳定碳价。通过设置严格的惩罚机制,确保碳排放权制度得到贯彻:如果排放量超过其提交给政府的配额和核证自愿减排量之和,那么超排企业必须补交等于超额排放量的配额和等于碳市场平均价格三倍乘以超额排放量的罚款。

2.模型方法

2.1.逐步回归分析法

逐步回归法是一种多元变量线性回归分析的方法。其基本思想在于逐个引入自变量,每次引入影响最显著的自变量,并对方程中已有的变量逐个进行检验,把变为不显著的变量逐个从方程中移出。最终以均方根误差(RMSE)最小为标准选取变量组合,得到的方程中保留且仅保留影响显著的变量。设所有自变量的集合为$X=[x_1,x_2,…,x_n]$,因变量为$Y$,则最终得到的方程可表达为

$$ \displaylines{ Y=α+∑{i∈P}β_i⋅x_i\\ s.t.{\rm RMSE}{i∈P}=\min_{all ~P}{\rm RMSE} } $$

2.2.变量设计

为了尽可能全面地分析深圳排放权交易所的碳排放权成交价格和成交量的影响因素,按照需求端影响因素的分类选取了以下6个方面的指标进行分析:

- 国内经济状况。整体的经济状况能反映出国内企业厂商的整体生产量,从而体现企业产量对碳交易市场的影响。通过沪深300指数进行表征。

- 国内能源价格。风力、水力、太阳能等清洁能源多并入电网,以电力的形式供应。而国内电力市场的价格波动较低,不予考虑,故主要关注传统能源价格。已有研究5表明,国内煤炭和天然气价格对碳价的影响较小,故本研究选取国内油价作为能源价格表征。

- 国际经济状况。与国际市场中企业产量正相关,可通过法兰克福DAX指数表征。

- 国际能源价格。用WTI原油期货价格表征。

- 国际碳价。欧盟碳排放配额市场与核证减排市场存在一定的联动关系和信息传递过程,选择EU ETS中的欧盟排放配额(EUA)作为国际碳资产价格指标。

- 汇率。汇率是连接国内外贸易、碳资产交易的桥梁。由于这里的国际指标以排放权交易体系成熟的欧洲市场为主,故采用欧元兑人民币即期汇率作为表征。

3.实证分析

3.1.描述性统计分析

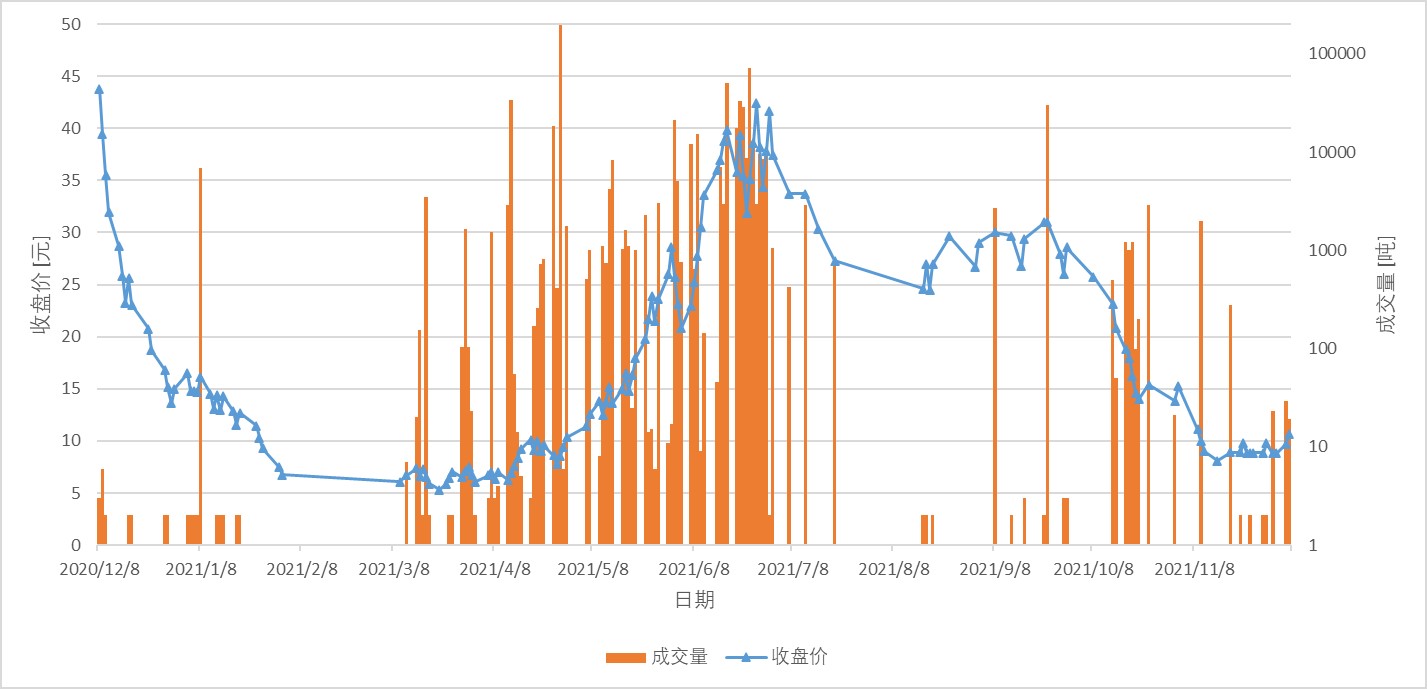

选择了自2020.12.8至2021.12.8的深圳排放权交易所成交数据6,以ZSA-2019产品为研究对象,剔除没有成交量的日期,得到159个时间序列数据。图2为收盘价格和成交量的走势图。收盘价格在2020年12月到2021年2月之间从48.3元/吨急剧下降到6.76元/吨,然后在3月到6月持续上升,达到最高值(42.47元/吨)后再次回落,8月到10月期间处大致于25~30元/吨范围内波动,然后回落到10元/吨左右。

3.2.数据处理与参数估计

本研究采用的影响因素原始数据如表 1所示。

| 编码 | 说明 | 编码 | 说明 | |

|---|---|---|---|---|

| 交易数据 | SZA-P | SZA-2019收盘价格 | SZA-Q | SZA-2019成交量 |

| 经济发展指标 | DAX30 | 法兰克福DAX指数7 | SCI300 | 沪深300指数8 |

| 能源价格 | I-OIL | WTI原油期货9 | D-OIL | 国内汽油价格10 |

| 国际碳价 | EUA | 欧盟排放配额价格11 | ||

| 汇率 | EUR-USD | 欧元兑美元当期汇率12 | USD-CNY | 美元兑人民币当期汇率13 |

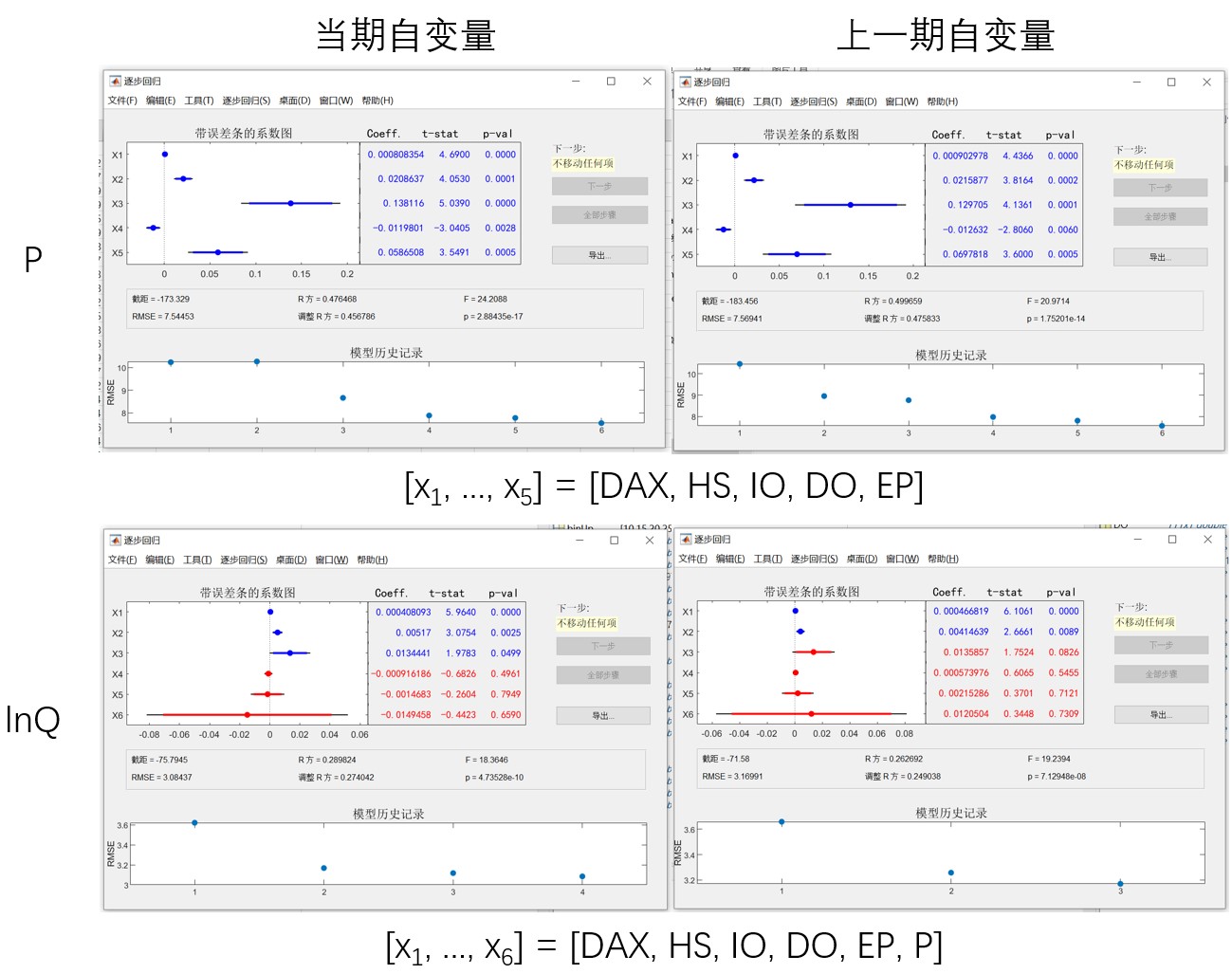

通过当期汇率将DAX30, I-OIL, EUA换算成以当期人民币为单位表示的形式,对汇率数据缺失值进行线性插值,其余数据缺失值作剔除处理。(数据放在对应的Github 仓库里——“影响因素数据.xlsx”,“SZA交易数据.xlsx”。)由于我国目前碳排放权交易市场的成交量和流动性都相对有限且不稳定因素较大,投资者在投资时都更为谨慎。考虑到信息流动的滞后性,其他市场的信息无法即时传导到碳排放权价格中,当期收益率波动冲击可能在下一期延续14,故分别采用逐步回归法分当期和前一期DAX300, SCI300, I-OIL, D-OIL, EUA对SZA-P的影响,参数估计结果如下。

表 2:变量对ZSA-P影响的参数估计结果

| Index | 当 期 | 上 一 期 | ||

|---|---|---|---|---|

| Coeff. | p-val | Coeff. | p-val | |

| DAX30 | 0.000808354 | 0.0000 | 0.000902978 | 0.0000 |

| SCI300 | 0.0208637 | 0.0001 | 0.0215877 | 0.0002 |

| I-OIL | 0.138116 | 0.0000 | 0.129705 | 0.0001 |

| D-OIL | -0.0119801 | 0.0028 | -0.012632 | 0.0060 |

| EUA | 0.0586508 | 0.0005 | 0.0697818 | 0.0005 |

| R2 | 0.476468 | 0.499659 | ||

| 截距 | -173.329 | -183.456 |

由于SZA-Q变动明显,呈现出数量级上的巨大差异。为获得较好的线性相关性,需要对其进行缩放。用log(SZA-Q) 替代SZA-Q,参数估计结果如下。

表 3:变量对log(ZSA-Q) 影响的参数估计结果

| Index | 当 期 | 上 一 期 | ||

|---|---|---|---|---|

| Coeff. | p-val | Coeff. | p-val | |

| DAX30 | 0.000409093 | 0.0000 | 0.000466819 | 0.0000 |

| SCI300 | 0.00517 | 0.0025 | 0.00414639 | 0.0089 |

| I-OIL | 0.0134441 | 0.0499 | 0 | - |

| D-OIL | 0 | - | 0 | - |

| EUA | 0 | - | 0 | - |

| R2 | 0.289824 | 0.262692 | ||

| 截距 | -75.7945 | -71.58 |

Matlab代码(数据文件位于同级目录下):

|

|

图 3:Matlab逐步回归结果

图 3:Matlab逐步回归结果

4.结论

由表 2可知SCI300, I-OIL, EUA和ZSA-P有较强的正相关性,D-OIL与SZA-P具有负相关性,而DAX30具有轻微的正相关性。国际石油价格(I-OIL)的影响最为强烈,反映出碳排放权价格易受到传统能源市场波动的影响;EUA和SZA-P之间的正相关性表明了我国碳排放权交易市场与国际碳交易市场的接轨和传递;SCI300对SZA-P有正向影响,表明国内经济状况越好,碳排放权的价格就越高;D-OIL与SZA-P之间呈现出负相关关系,国内和国际能源价格的不同影响可能是国内油价由政府调控、市场性质较弱所导致。通过横向比较当期变量和上一期变量对SZA-P的影响,发现上一期变量对价格影响的参数绝对值更大(除I-OIL外),决定系数R2也更高,表明往期市场信息对排放权交易价格的解释力和影响力比当期更大。

通过比较表 3中当期和上一期变量对log(SZA-Q) 的影响,发现当期因素的决定系数高于上一期因素,即当期信息对成交量具有更好的解释力。在当期变量中,D-OIL和EUA被移出方程,表明国内油价和国际碳交易市场价格对成交量影响不显著。DAX30, SCI300, I-OIL对log(SZA-Q) 均表现出正向影响,且影响程度为I-OIL > SCI300 > DAX30,可见国际传统能源价格也是国内碳排放权需求量的主要影响因素,国内经济状况次之,国际经济状况影响最弱。

整体来看,碳交易市场的价格和成交量都最直接地与国际原油价格相关联,石油输出国组织(OPEC)或许也因此而在碳排放权交易中占据相当程度的话语权。不过其中复杂的因果链就是不我的水平所能够填补的了。相比之下,经济发展和碳排需求之间正向关联的因果就显得简单直接得多。

-

United Nations. Kyoto Protocol to the United Nations Framework Convention on Climate Change[EB/OL]. (1998). [2021-12-09]. https://unfccc.int/resource/docs/convkp/kpeng.pdf ↩︎

-

深圳碳排放交易所. 深圳碳排放权交易体系介绍中文版[EB/OL]. (2015-04-17). [2021-12-09]. http://www.cerx.cn/inventorEducation/363.htm ↩︎

-

丁洋. 基于GEN方法的国内碳价格的影响因素研究——以深圳排放权交易所的碳配额价格为例[J]. 时代金融, 2015(12):291-292. ↩︎

-

深圳排放权交易所-国内碳情 http://www.cerx.cn/dailynewsCN/index.htm ↩︎

-

GDAXI历史数据 https://cn.investing.com/indices/germany-30-historical-data ↩︎

-

CSI300历史数据 https://cn.investing.com/indices/csi300-historical-data ↩︎

-

国内汽油柴油历史调价信息 https://data.eastmoney.com/cjsj/oil_default.html ↩︎

-

European Union Allowance, https://ember-climate.org/data/carbon-price-viewer/ ↩︎

-

周天芸,许锐翔. 中国碳排放权交易价格的形成及其波动特征——基于深圳碳排放权交易所的数据[J]. 金融发展研究, 2016(1):10. ↩︎